Vous allez enfin tout comprendre aux grandes mutations de la pub TV / vidéo.

Dans l’univers du marketing digital, les nouveaux acronymes et autres néologismes ne cessent de se renouveler. Pourtant, derrière cette effervescence, parfois jargonneuse, se cache des bouleversements profonds qu’il est important pour tout professionnel de maîtriser.

C’est là qu’intervient la session de rattrapage. Cette nouvelle rubrique sur la Réclame .mark&tech va s’attaquer à chaque sujet complexe adtech / média dans une forme à la fois experte et pédagogique. Sur le pupitre, pour mener ce grand travail d’enquête et de restitution : Vincent Balusseau, professeur de marketing à Audencia Business School, et Guilhem Bodin, partner chez Converteo.

Place à la session de rattrapage #1 dédiée au Total Vidéo :

CTV, TVS, BVOD, AVOD, SVOD, HVOD, FAST, VOL, OTT : Si vous lisez ce papier, c’est que vous êtes perdu dans la jungle du « Total Vidéo ». Et il y a de quoi : même les professionnels de la profession ont encore besoin de pédagogie.

Un exemple : lors du Total Vidéo Day – un événement fréquenté par les spécialistes – on a vu un Laurent Bliaut, DGA de TF1 PUB, devoir réexpliquer simplement les différences entre les deux formes de « TV adressée » disponibles chez TF1, sur les télévisions connectées (via l’application TF1+, d’une part ; via la TV segmentée, sur le flux linéaire de TF1, d’autre part).

Si même les pros s’y perdent, on s’est dit que les non-initiés pourraient profiter d’une introduction douce au sujet.

La quantité d’acronymes maniés par les acteurs du marché est révélatrice : l’écosystème de la publicité vidéo ne cesse de s’enrichir, et donc de se complexifier, sous l’effet de la multiplication des offres à destination des annonceurs (de la part des acteurs traditionnels comme des nouveaux acteurs). Le tout pour toucher des cibles dont les usages en termes de consommation vidéo se fragmentent toujours un peu plus, entre différents devices, plateformes / supports et mode d’accès : en live avec la télévision linéaire, ou à la demande avec la VOD.

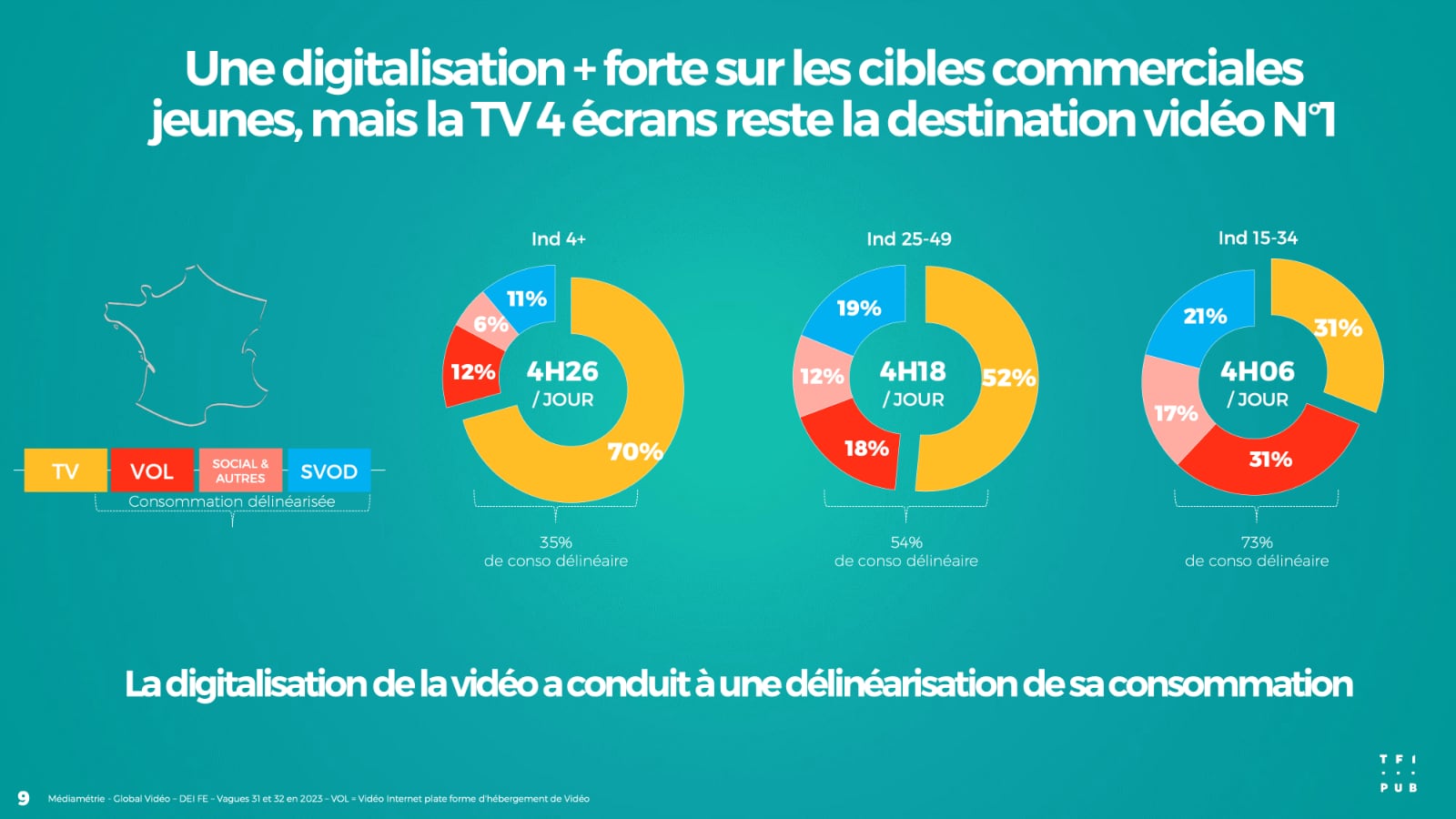

Selon l’étude Médiamétrie Global Video 2023, basée sur des données déclaratives, le linéaire ne représenterait qu’un peu plus de la moitié du temps de consommation vidéo des Français de 25 à 49 ans, quel que soit le device utilisé, l’autre moitié se partageant entre la SVOD (des plateformes comme Netflix ou Disney+), la VOL (Vidéo On Line, dont YouTube) et les plateformes sociales. Ce même linéaire représenterait moins du tiers du temps passé chez les 15/34 ans.

Attention, toutefois, à ne pas surinterpréter ces chiffres : la télévision linéaire traditionnelle (non-segmentée) reste le socle incontournable des plans vidéo de la plupart des grands annonceurs, dans la mesure où elle continue à garantir une couverture large et instantanée. Et ce, comparativement à d’autres options qui peinent encore à réunir en même temps ou sur de très courtes périodes des audiences massives.

1. De la télévision au Total Vidéo : la grande bascule

Ceci étant dit, il devient difficile, pour un annonceur, et encore plus pour un annonceur ciblant les jeunes de s’en tenir à la seule télévision linéaire, ou à un mix vidéo très 2010 « 90% TV linéaire + 10% VOL » – soit YouTube et un peu de vidéos sur l’Open web – au risque de voir sa couverture sur cible et/ou sa répétition se réduire. Ollivier Monferran, CMO d’Essity (Lotus, Nana, Okay, Demakup…) nous partageait les résultats d’un test effectué il y a 1 an et demi, qui a montré qu’un plan misant exclusivement sur la télévision linéaire pour la marque d’hygiène féminine Nana, ciblant les 18/39, s’accompagnait d’une perte de 5 à 7 points de couverture sur cible. Mais, et c’est une des grandes promesses du Total Vidéo, « tout ce que vous allez perdre en point de couverture sur le linéaire, vous allez potentiellement aller le récupérer sur des plateformes de streaming ou d’autres leviers digitaux », comme le rappelle Céline Baumann, directrice de Magna (IPG Mediabrands).

La quête d’efficience et de ROI – notamment à court terme – pour les petits comme pour les gros annonceurs, milite aussi pour les approches plus granulaires et plus agiles permises par les leviers digitaux ou « digitalisés », tant en termes de souplesse d’achat, que de ciblage, de mesure et d’optimisation des campagnes.

La souplesse d’achat, d’abord. Si tout n’est pas automatisé – loin de là -, une bonne partie des campagnes menées en Total Vidéo (hors télé linéaire traditionnelle) peut s’acheter en programmatique – via des interfaces logicielles – et, aussi, presque en temps réel. Rappelons que la publicité en télévision linéaire traditionnelle, elle, s’achète encore largement de manière manuelle, et obéit à des temporalités plus longues.

Les possibilités de ciblage, ensuite. Alors que la TV linéaire traditionnelle continue à s’acheter, majoritairement, sur des grandes familles socio-démographiques, le reste de l’univers Total Vidéo permet aux annonceurs d’adresser des segments d’audiences spécifiques, basés sur des données collectées (après obtention du consentement) au niveau du foyer ou de l’individu. Les options de ciblage diffèrent en fonction des plateformes/des supports, et des données auxquelles celles-ci ont accès. Là, les GAFA tirent évidemment leur épingle du jeu, avec une quantité de données inégalée, et dont la nature varie en fonction des plateformes (Amazon Prime Video donne ainsi nativement accès à des options de ciblage utilisant les données transactionnelles d’Amazon). Mais les autres acteurs montent en puissance. À titre d’exemple, les 150 segments d’audiences disponibles en télévision segmentée sur TF1 reposent sur la data des FAI, et mobilisent des informations liées aux centres d’intérêt, au type d’habitat, au profil des foyers, à leur géolocalisation, et à l’intensité de leur consommation TV (petits, moyens et gros consommateurs de TV). Les annonceurs peuvent aussi inclure dans leurs activations en télévision segmentée de la donnée des retailers, voire leurs propres données CRM, pour des cas d’usages plus sophistiqués.

Un commentaire s’impose ici. Si les possibilités semblent sans limites, il faut toutefois garder en tête qu’en télévision digitalisée comme ailleurs, l’inclusion de data vient alourdir la facture média – que cette donnée soit facturée en supplément, comme en BVOD ou en AVOD, ou qu’elle soit incluse dans le prix des activations, comme chez les GAFA : des audiences « in-market » coûteront toujours plus cher, par exemple, que de simples audiences constituées sur des critères socio-démographiques. Ces coûts supplémentaires doivent par conséquent être compensés par un surcroît de performance. Il conviendrait d’ailleurs d’intégrer dans ces calculs de ROI le temps passé par les équipes chez les annonceurs pour monter des dispositifs parfois très sophistiqués. On prêtera également attention à la taille des segments finalement obtenus : d’excellents ROI obtenus sur des micro-segments n’auront qu’un impact limité sur le business.

Du point de vue de la mesure et de l’optimisation des campagnes, enfin, le digital change aussi la donne. Les outils d’achat (d’un Meta Business Manager à une DSP comme The Trade Desk) offrent en effet l’accès aux mêmes types d’informations (et de KPIs) que ceux disponibles pour une campagne Display : des données média (impressions, vidéos vues, taux de complétion, contextes de diffusion…) jusqu’aux données de micro ou macro-conversion (d’une visite sur un site à une transaction). De plus, ces acteurs proposent aujourd’hui des tests d’incrémentalité, protocoles de mesure plus robustes, et largement automatisés chez les GAFA.

Et la disponibilité de ces mêmes résultats, en temps (presque) réel permet de procéder à des optimisations quasi-impossibles à mettre en œuvre en télévision linéaire traditionnelle : les assets créatifs, les contextes de diffusion, les audiences visées peuvent évoluer à mesure que la campagne tourne.

D’une approche « Linear TV first », les annonceurs basculent donc vers une approche Total Vidéo, construite de manière moins silotée et – en théorie – avec moins d’a priori. Les objectifs poursuivis, les messages à transmettre et les cibles visées conduisent à envisager, comme le souligne Arnaud Donet, Directeur média France chez Yves rocher, « une multiplicité de formats vidéo, de plateformes ou supports, et de devices ».

C’est la bascule opérée par Back Market au cours des 4 dernières années, où les plans vidéo, d’abord centrés sur la TV linéaire (achetée à la performance) se sont vus progressivement complétés par de la vidéo digitale, ainsi que nous le rappelait Quentin Vandegucht, le Head of Brand Strategy de la marketplace. YouTube en a constitué le socle historique, d’abord dans une logique de performance (les Video Action Campaigns), puis dans une logique branding, en actionnant des segments d’audience spécifiques (du type centres d’intérêts), avec une priorité accordée à la diffusion sur Desktop. En complément de ces supports, la marque a ensuite investi la Connected TV, via les plateformes de replay des chaînes et via YouTube… pour, l’an dernier, tester Netflix et cette année, Disney+.

Même logique à l’œuvre chez Reckitt, où, nous confirme Camille Béghin, Senior Media Manager, Il s’agit bien de partir des objectifs et des cibles, pour ensuite construire le mix vidéo le plus pertinent… et de développer les formats créatifs ad hoc, du 20 secondes destiné à la télévision linéaire et aux plateformes de streaming, jusqu’aux vidéos verticales UGC pour les plateformes sociales, en passant par des « cuts » de 6 secondes pour les bumper ads de YouTube.

2. Que met-on dans le Total Vidéo ?

Reste à bien appréhender l’univers Total Vidéo – et les opportunités publicitaires associées –, ce qui n’est pas une mince affaire pour le non-initié. Coexistent en effet différentes catégorisations de ce même univers. Et, au sein de ces catégories, plusieurs définitions pour chaque support/levier ou acronyme, ce qui contribue à entretenir le flou. Et ce qui vaut pour le marché français ne vaut pas nécessairement pas pour les autres pays, mais c’est une autre histoire.

Thomas Allemand, VP AdTech & Supply chez Jellyfish, invite à partir de l’écran sur lequel les contenus vidéos (et les publicités) sont consommés, et donc à distinguer l’écran de télévision des autres devices, pour « sa capacité bien supérieure à susciter de l’attention, face, notamment, à celle obtenue sur un smartphone ». La taille de l’écran, la part de ce même écran allouée à la publicité, le mode de consommation (en « lean back » vs « lean forward », quitte à schématiser un peu), la présence du son, contribuent à accroître le niveau d’attention aux publicités qui y sont diffusées, et donc leur impact. On parle bien sûr ici d’un écran de télévision connecté à Internet, donc de CTV, pour Connected TV, présente chez près de 86 % des 9 foyers français sur 10 équipés d’une télévision (Arcom 2023), que cette connexion soit assurée par la box des opérateurs, ce qui est le cas pour l’essentiel des français, ou que cette télévision soit une Smart TV 1, dotée d’une connexion internet intégrée.

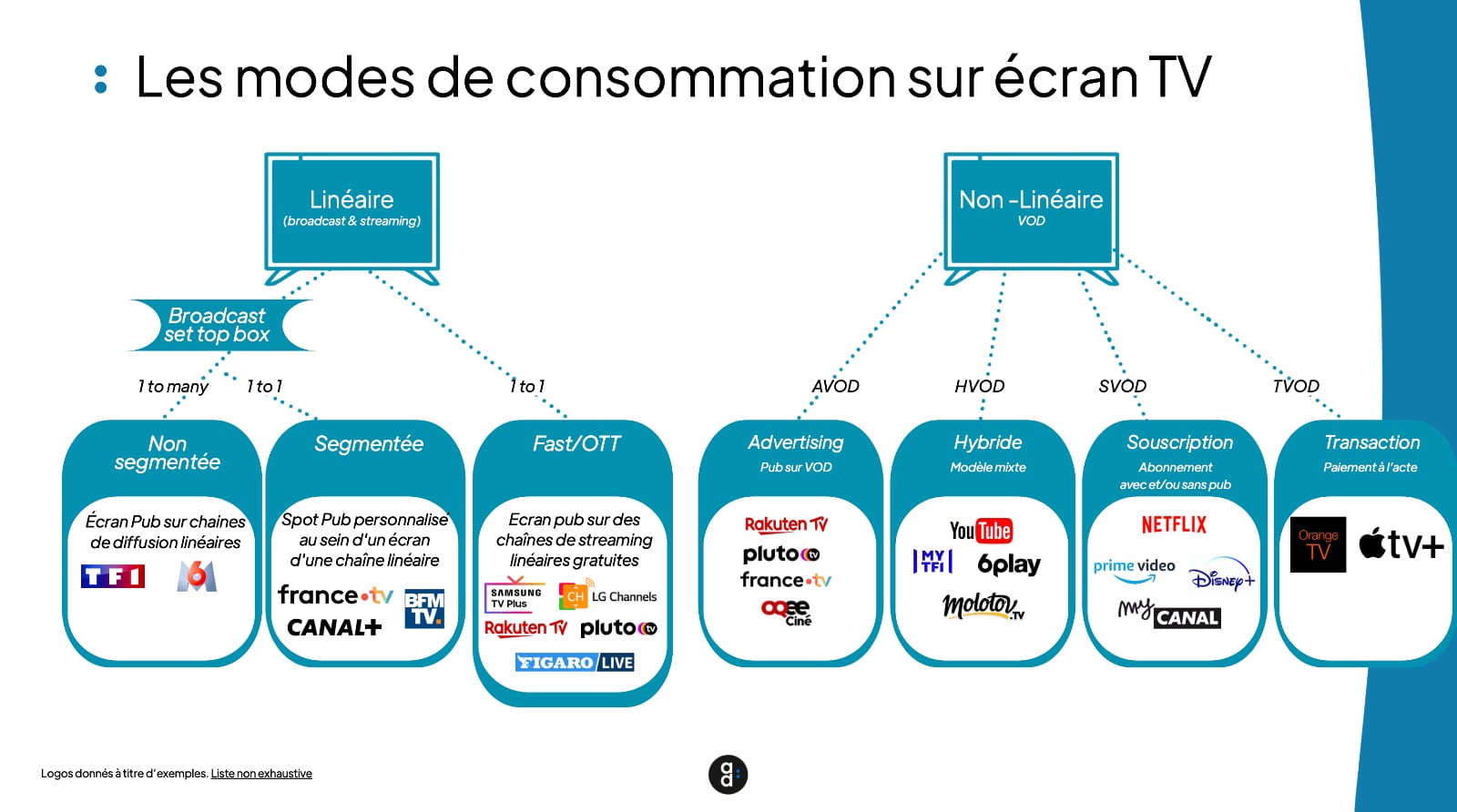

On distinguera ensuite, comme le schématise ci-dessous l’Alliance Digitale, les modes de consommation de contenu sur ce même écran, choisi par le téléspectateur : le linéaire (ou live) ou le non-linéaire, donc la VOD.

Sur l’écran TV :

Via la télévision linéaire traditionnelle, le téléspectateur allume une chaîne et le flux s’impose à lui. Dans ce flux, des coupures publicitaires, qui sont les mêmes pour l’ensemble des téléspectateurs.

La télé segmentée (ou TVS, parfois qualifiée de TV adressable) offre la possibilité aux annonceurs de cibler des segments spécifiques d’audiences en utilisant des données des box des opérateurs (des FAI), pour insérer, dans le flux linéaire, une publicité adaptée au profil des segments visés. Par exemple, ces téléspectateurs qui vivent dans une zone géographique où l’annonceur ouvre un nouveau point de vente verront une publicité différente des autres, alors qu’ils regardent le même programme, en live. A la fin 2023, plus de 7 millions de foyers français seraient adressables via la télé segmentée.

Troisième sous-catégorie en télévision linéaire, les chaines FAST, chaînes de télévision linéaires gratuites, financées par de la publicité et diffusées en streaming (p.ex. Samsung TV+ ou Rakuten TV).

Via la VOD, le consommateur s’affranchit du flux linéaire pour choisir le programme qu’il souhaite consommer, quand il le veut. Comme le rappelle Thomas, les acronymes SVOD, AVOD et HVOD viennent qualifier la manière dont ce contenu est financé.

La SVOD (Subscriber Video On Demand, d’OCS à Disney+) est intégralement financée par les abonnements des utilisateurs tandis que la AVOD (Advertising Video On Demand, de Dailymotion à Twitch) est financée par la publicité.

Les frontières se brouillent depuis que Netflix et Amazon Prime ont introduit la publicité (Il faudrait alors parler de HVOD, pour Hybrid Video On Demand, mais on continue à placer les plateformes de Streaming comme Netflix, Amazon Prime ou Disney+ en SVOD). Le lecteur attentif nous dira : oui mais Netflix et les autres ne se consomment pas que sur l’écran de TV ! C’est vrai, mais elles le sont, de manière très majoritaire, d’où ce choix de positionner ces acteurs sous l’ombrelle « Télévision digitalisée ».

Et la BVOD, alors (pour Broadcasters Video On Demand), qui n’apparaît pas sur le schéma ? Le terme ne renvoie pas au mode de financement du contenu, mais plutôt à la typologie d’acteurs opérant ces plateformes : les opérateurs des chaînes de télévision traditionnelles, qui se sont lancés dans le « replay » (appelé aussi parfois « catch-up ») et qui veulent aujourd’hui être considérés comme des acteurs du streaming gratuit (TF1+, M6+, France.TV… majoritairement consommés sur l’écran de télévision).

En dehors de l’écran TV :

Dans cette seconde grande catégorie, on inclura les contenus vidéos généralement consommés sur d’autres devices, et disponibles sur :

– Les médias sociaux, d’Instagram à TikTok, qui, le plus souvent, nécessitent de développer des assets spécifiques (on ne diffuse pas un 20 secondes sur TikTok!) ;

– Les applications de replay ou de streaming des broadcasteurs, consommées sur d’autres écrans que la télévision (un M6+ consommé sur desktop, par exemple) ;

– Les sites de l’Open Web (où les publicités vidéo peuvent apparaître sous deux formes, en instream ou en outstream).

Et YouTube ? La plateforme occupe une place à part dans la classification proposée par Thomas Allemand, puisque consommée – selon les chiffres – à 30, voire 40% sur l’écran de télévision, et car, aussi, très protéiforme dans les formats publicitaires proposés aux annonceurs : d’un 20, voire 30 secondes non-skippables qu’un annonceur peut choisir de ne diffuser que sur des écrans de télévision, à des shorts consommés sur mobile, et qui obéissent à d’autres codes créatifs.

3. La convergence, fantasme ou réalité ?

La multiplication des options à destination des annonceurs, qu’on vient de passer en revue, ne doit pas faire oublier l’essentiel : les frontières entre l’univers de la télévision et celui du digital tendent à s’estomper, du fait des efforts entrepris par chaque catégorie d’acteurs pour capturer une part plus importante de la manne des investissements vidéo. Les offres publicitaires des acteurs traditionnels ou digitaux s’hybrident, incontestablement, en empruntant au meilleur des deux mondes : d’un côté, et par exemple, les broadcasteurs ont rendu leurs inventaires adressables à l’échelle d’un individu ou d’un foyer, offrant quantité d’options de ciblage aux annonceurs ; tandis que ces derniers peuvent choisir, sur YouTube, de ne diffuser des publicités non-skippables que sur l’écran de télévision connectée. Le marché insiste donc sur la notion de « convergence » des offres, censée refléter celle des usages, notion qui semble dessiner un avenir où les expertises, comme les stacks technologiques nécessaires à la gestion de campagnes Total Vidéo se seraient largement rapprochées. On en vient même à imaginer un scénario idéal où les annonceurs, via leur agence média, voire sans agence média pour ceux qui ont internalisé le média, pourraient, à partir d’un voire de quelques outils, acheter de manière plus ou moins automatisée l’ensemble des inventaires vidéo disponibles sur le marché, et piloter leurs campagnes à partir de ce même outil.

Nous en sommes encore assez loin. Si des efforts conséquents sont déployés à l’échelle de la profession, et sur un certain nombre de chantiers majeurs, d’importants obstacles demeurent (et les différentes typologies d’acteurs ne tirent pas vraiment dans le même sens). On s’en tiendra ici à deux des sujets qui continuent à poser problème : l’optimisation de la prise de décision (l’allocation budgétaire) au sein de l’univers Total Vidéo, d’abord ; la simplification des achats via des outils adtech, ensuite.

La capacité des annonceurs (et de leurs agences) à pouvoir prendre des décisions éclairées en termes d’allocation budgétaire au sein de l’univers Total Vidéo est évidemment un sujet clé. Les prix affichés entre les différents leviers / plateformes varient fortement, entre, sur la partie basse du spectre, la télévision linéaire traditionnelle, et, sur la partie haute, la SVOD. Ce qui n’est pas un problème en soi, si l’on sait précisément ce que l’on achète dans tel ou tel support / plateforme, et si l’on est en mesure de comparer, sur les mêmes bases ou à peu près, les offres des uns et des autres. Et c’est là que les choses se compliquent.

Il faut, en premier lieu, avoir accès à la couverture exhaustive, mais aussi dédupliquée, obtenue par l’ensemble des supports ou plateformes mobilisés dans le cadre d’un plan vidéo. Ces indicateurs sont essentiels dans l’exercice d’allocation des budgets entre différentes plateformes / supports du Total Vidéo. Un annonceur voudrait par exemple, en phase de construction des plans, pouvoir évaluer la couverture incrémentale générée par Meta dans un plan actionnant de la télé linéaire et de la BVOD. Or il faut s’en tenir à des estimations via des outils propriétaires des agences média, ou d’autres outils proposés par les GAFA. Une nouvelle mesure éditoriale « cross-video » de Médiametrie, qui mesurera, via des panels, les audiences dans un univers vidéo étendu aux contenus des broadcasteurs mais aussi à ceux des plateformes de streaming, quel que soit les écrans, est prévue pour la fin 2024. Elle doit constituer une première étape importante pour le marché, et devrait nourrir les outils de médiaplanning des agences média. La connectivité des téléviseurs offre par ailleurs de nouvelles opportunités : en mesurant précisément le comportement des utilisateurs à partir de solutions analytics des téléviseurs ou des box opérateurs, les Liveramp, Samba TV ou Bee de Realytics posent les premières pierres d’une mesure Total Vidéo.

Les indicateurs de performance média doivent, en second lieu, aider les acheteurs à comparer les différentes activations Total Vidéo sur des bases communes. Les achats de campagnes de télévision linéaire traditionnelle s’effectuent principalement sur la base du coût GRP : une estimation du nombre de contacts obtenus sur 100 individus appartenant à la cible visée, qui tient donc compte, à la fois, de la couverture sur cible et de la répétition sur cette même cible. Les campagnes sur les plateformes digitales s’achètent, elles, sur la base d’un coup pour mille impressions (CPM), délivrées sur des individus appartenant à la cible…ou non. Et bien que marché semble s’orienter vers une tarification commune au CPM, ou au CPM « enrichi » 2, rien ne semble véritablement acté.

Il faut, en dernier lieu, pouvoir évaluer la qualité de la livraison publicitaire, et la comparer entre les plateformes/supports, via une série d’indicateurs issus de l’univers digital. Des moyennes par plateforme en termes de visibilité des créations, de fraude, de brand safety, de niveau d’attention aux créations publicitaires – propres aux plateformes -, ou de taux de complétion des vidéos doivent pouvoir éclairer les décideurs. Si la télévision linéaire traditionnelle fait, à priori, figure de bonne élève sur ces sujets, les performances des autres plateformes/supports sont très variables, mais restent globalement difficiles, et même parfois impossibles à évaluer (faute de disponibilité des indicateurs, ou de validation de ces derniers par des tiers de confiance).

On l’a dit plus haut, la convergence passe aussi, dans un scénario idéal, par le rapprochement des outils d’achat entre le monde de la télévision et celui du digital. Difficile de croire, cependant, à la possibilité d’utiliser un seul outil pour gérer des campagnes Total Vidéo, et plus généralement, à un véritable « choc de simplification ». À date, l’achat de formats vidéo sur Meta, TikTok, YouTube, Amazon Prime Video nécessite de mobiliser 4 plateformes d’achat différentes. L’activation de la télévision segmentée, et de la BVOD, requièrent également plusieurs DSP. En programmatique (via des DSPs), différents modes d’achat co-existent (du programmatique garanti au preferred deal, en passant par l’open auction). Et une partie des inventaires de la télévision digitalisée s’achète aussi en gré à gré.

L’achat de spots publicitaires en TV linéaire continue lui – via le spot à spot ou l’achat garanti – à s’effectuer largement « manuellement », même s’il est aujourd’hui possible d’acheter en programmatique de la TV segmentée ou des chaînes FAST. Plus généralement, et au-delà des outils, le monde de la télévision linéaire obéit à des logiques très différentes de celui de la vidéo digitale, et exige encore aujourd’hui des expertises spécifiques, et même si les agences média multiplient les ponts entre les deux mondes, à l’instar de Magna qui forme ses acheteurs TV aux métiers du trading digital.

Nous avions promis au lecteur une « introduction douce » au sujet du Total Vidéo. Ce dernier se dira peut-être qu’elle était assez dense. C’est que l’univers en question se prête assez mal à la sur-simplification, tant s’y mêlent des sujets business, marketing, médias et technologiques assez complexes. Et il évolue à grande vitesse. Comme Vincent le répète à ses étudiants chaque fois qu’il leur partage un article, « une seule lecture n’y suffira pas ! ».

Notes

1 L’accès à des contenus vidéos via un device directement connecté à Internet – et qui contourne donc la box des opérateurs – renvoie à un autre acronyme : l’OTT, pour « Over-The-Top ».

2 Bien qu’il soit plutôt destiné aux experts, on lira avec profit le papier de Minted sur le sujet.