Vous valez plus que vos données.

Vous pouvez refuser les cookies. Surfer en navigation privée. Ne créer aucun compte sur un réseau social. Fuir les GAFA. Écrire aux entreprises pour leur demander quelles sont les données vous concernant en leur possession…

Ce serait un joli pied de nez à la data. Mais en termes d’expérience utilisateur, cela ne serait pas vraiment fluide !

Ne vaudrait-il pas plutôt qu’une entreprise prenne position contre la data ? Surtout si celle-ci dresse un portrait simpliste de votre personne ? Tel est l’engagement de la banque privée Investec avec la campagne #morethandata que nous décryptons aujourd’hui avec l’agence Wunderman Aqua.

Le brief

Investec est un groupe spécialisé dans la banque et la gestion d’actifs en Afrique du Sud. Son activité de banque privée vise uniquement une cible CSP+ composée de hauts revenus, d’entrepreneurs ou de professionnels de santé.

Si le groupe est peu connu en France, celui-ci est présent en Grande-Bretagne, aux États-Unis, en Australie, à Hong Kong, en Inde ou encore en Suisse. Pour un total de 161 milliards d’euros d’actifs gérés, et 9 700 salariés.

En tant que marque, Investec a souhaité renforcer sa promesse sur son marché historique, l’Afrique du Sud. L’annonceur a alors fait appel à l’agence [tag]Wunderman Aqua[/tag] pour faire la promotion de son approche personnalisée.

Pourquoi est-il important pour Investec de se positionner ainsi sur le marché ? Car avec la digitalisation croissante de la finance, de plus en plus « d’établissements bancaires ont recours à la data et aux analytics pour « profiler » les clients et prospects les plus intéressants, et ainsi estimer leurs besoins » comme s’en inquiète Theo Ferreira, Executive Creative Director de Wunderman Aqua.

Selon la CNIL, le « profilage » est défini à l’article 4 du règlement européen comme « toute forme de traitement automatisé de données à caractère personnel consistant à utiliser ces données […] pour évaluer certains aspects relatifs à une personne physique, notamment pour analyser ou prédire des éléments concernant le rendement au travail, la situation économique, la santé, les préférences personnelles, les intérêts, la fiabilité, le comportement, la localisation ou les déplacements de cette personne ». Les métiers de la finance ayant de plus en plus recours à l’automatisation et à l’intelligence artificielle, ces données personnelles peuvent donc orienter les décisions d’un établissement vis-à-vis de ses clients, allégeant ainsi le travail des conseillers bancaires, et potentiellement la masse salariale afférente.

Or, Investec réfute cette approche : « nos clients seront toujours traités comme des individus, pas comme la somme de leurs données » comme en témoigne Stephen Koseff, CEO d’Investec. D’où une opportunité de communiquer lors d’une campagne remarquée : #MoreThanData.

La campagne

Wunderman Aqua s’est basée sur une donnée incongrue. En utilisant les informations d’un profilage bancaire classique le Prince Charles et Ozzy Osbourne sont des « clônes » statistiques : ils sont nés la même année en Angleterre, ils sont tous les deux très aisés, et ils ont des enfants. Pourtant, entre l’héritier du Royaume-Uni qui ne sera jamais roi, et l’enfant terrible du heavy metal et star de la téléréalité, il y a un gouffre… non financier !

(Relevons cependant une imprécision dans cet exemple fourni par la campagne : les études secondaires sont une donnée de profilage importante pour les banques. Or le Prince Charles a un diplôme universitaire, alors qu’Ozzy Osbourne a abandonné l’école à 15 ans. Le « clonage » est donc imparfait !)

La campagne #MoreThanData a donc été conçue pour inciter le public à être plus qu’une donnée statistique. Si votre établissement bancaire n’est pas prêt à y renoncer, venez donc chez Investec !

Un spot d’une minute a été réalisé, s’adressant au public face caméra. Nous y découvrons un individu artificiel, dont l’apparence ne cesse de changer via le « morphing ». Celui-ci est censé représenter les limites d’une représentation par la data d’un individu.

Le spot a été diffusé principalement en pre-roll sur YouTube, avec un taux de complétion semble-t-il flatteur grâce à l’interpellation du public dès les premières secondes, permettant de le captiver au-delà des 5 secondes « skippable ».

Des interviews ont ensuite été réalisées de clients type d’Investec. Ceux-ci découvrent ce que leur « profilage » raconte. Celui-ci se révèle toujours décevant par rapport à ce qu’ils sont réellement, notamment d’un point de vue professionnel. Le message est limpide : si vous êtes une licorne, un zèbre, ou tout être exceptionnel, venez chez Investec ! Du moins, si votre génie se traduit par une réussite financière…

Un documentaire nommé « behind the data » a aussi été réalisé, soutenant la vision d’Investec : « un algorithme peut savoir ce que vous faites, mais pas ce que vous ferez demain ». Ou encore : « la data peut révéler là où vous êtes, mais pas pourquoi vous y êtes rendus ».

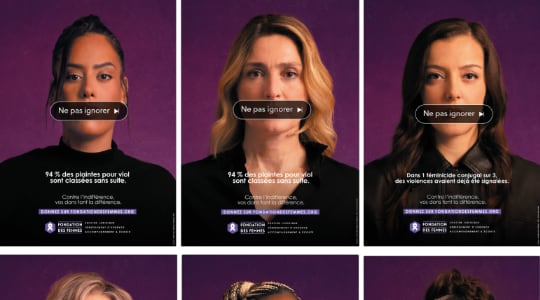

Des messages que le public sud-africain a aussi pu retrouver dans une campagne print et affichage.

Tous ces éléments redirigeaient vers un mini-site conçu pour l’occasion, expliquant l’engagement d’Investec. À la fin, un dialogue live était alors proposé avec un chatbot conseiller bancaire d’Investec, a priori totalement humain !

Le case study

Les résultats

– 28 millions d’impressions de la campagne (tous supports digitaux).

– La campagne générant le plus de commentaires positifs de toute l’histoire de Twitter en Afrique selon l’agence.

– Plus 836% d’engagement par rapport aux objectifs fixés.

Les enseignements

– L’appétence du public

Il est rare qu’une campagne fasse un constat non alarmiste de l’usage des données personnelles. Il est de coutume de mettre en garde le public sur les informations laissées sur les médias sociaux, sur différents comptes privés, ou via la navigation web ou encore la géolocalisation. « Veuillez accepter les cookies ». À contrepied, Investec se contente d’affirmer qu’en tant que banque – très sélective – elle ne croit pas à un recours massif de la data pour son activité. Avec à la clé un engouement du public sur les médias sociaux pour ce discours, habillement soutenu par le hashtag #morethandata auquel chacun a pu s’identifier, bien au-delà de l’univers financier : nous sommes faits de chair et d’os, pas d’un amas de données binaires.

– Une approche quasi artisanale et luxe du métier

En refusant de suivre le reste du marché vers davantage de data, Investec s’affirme comme un établissement proposant du sur-mesure, du fait main, avec un service réellement haut de gamme, digne d’un conciergerie… financière. Votre emploi sera potentiellement remplacé par un robot. Sauf si vous travaillez chez Investec ! Cette promesse digne du luxe sied parfaitement au positionnement CSP+ de l’offre de cette banque, mais n’est évidemment pas industrialisable pour une marque plus grand public.

– Une vision désuète de la data ?

Cependant, Investec présente avec cette campagne un usage très socio-démographique de la data, qui nous semble quelque peu datée. Ce type de ciblage existe depuis des décennies, et ne correspond pas aux nouveaux usages marketing regroupés dans le terme data si débattu depuis quelques années. En effet, si le récit d’Investec est exact, les établissements bancaires n’utilisent pas (encore) des données de comportements ou d’intentions. Le lecteur d’articles sur la réduction de l’ISF a probablement une valeur critique pour une banque. De même que l’intelligence artificielle peut probablement aider à relever des signaux faibles anticipant de futurs comportements d’une personne à haut patrimoine. Autant de techniques actuelles qui ne semblent pas avoir été intégrées dans le profilage bancaire, que ces limites soient organisationnelles, juridiques ou techniques.